嘿,各位

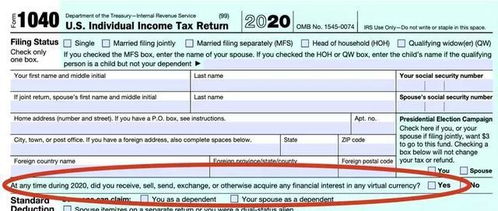

加密货币玩家,你们是否曾为那些难以捉摸的Sats(

比特币最小单位,即“Satoshis”)在税务和

会计处理上犯过愁?别急,今天我们就来揭开这神秘面纱,让你们明明白白、清清楚楚地了解Sats在税务与会计领域的“

生存法则”。毕竟,玩转加密货币,合规才是硬道理!那么,就让我们一起踏上这场“Sats税务会计

探索之旅”,让每一分钱——哦不,每一Sats都安安稳稳地躺在你们的

财务报表里。

一:Sats的价值认定与

记账原则

1. Sats与法定

货币换算:1.你需要知道,尽管Sats是比特币的“细胞”,但税务局可不认识它。在税务申报时,必须将这些小家伙转换成你所在国家或地区认可的法定货币。

汇率嘛,一般以

交易发生时各大交易所的平均价为准。切记,记录准确无误,否则税务局可能会给你“

找茬儿”。

2. 记账方式的选择:你是愿意采用“成本法”还是“市价法”来记录你的Sats资产呢?成本法简单直接,买入价就是初始价值,后续变动不体现在账面上;市价法紧跟市场步伐,每天根据市值调整资产价值。各有优劣,关键看你能否承受市值波动带来的心理冲击,以及是否符合当地法规要求。

3. 交易记录保存:每一次买入、卖出、转账甚至

挖矿获得的Sats,都要详细记录在案,包括交易日期、数量、价格、对方钱包地址等信息。这些将成为你的“防御盾”,在税务局查账时,能让你有理有据,不至于手忙脚乱。

二:Sats涉税事项处理

1. 资本利得税:买卖Sats赚了差价?恭喜你,这属于资本利得,通常需要缴纳资本利得税。计算公式大致为:(卖出价-买入价)×Sats数量×税率。记得密切关注政策变动,有些地区对长期持有(如超过一年)的Sats可能给予税收优惠。

2.

矿工收入税:如果你是个“矿工”,通过挖矿获得了Sats,这部分收入通常被视为个人所得,需要计入年度总收入缴纳所得税。具体税率视各地政策而定,有的地方可能还会额外征收挖矿相关的行业税。

3. 赠予与遗产税:赠送Sats给亲友或者继承Sats遗产?别忘了,这可能触发赠予税或遗产税。具体规定因地域而异,提前咨询专业人士,确保合法合规传递这份“数字财富”。

三:专业服务助力Sats税务会计合规

1. 会计师/税务顾问:面对复杂的税务规则,找个专业的会计师或税务顾问做“军师”绝对值得。他们能帮你精准解读政策,优化税务

策略,甚至在审计危机中“救火”。

2. 加密货币专用会计软件:科技改变生活,也改变会计。市面上已有不少专为加密货币

设计的会计软件,如CoinTracking、Accointing等,它们能自动同步交易数据,生成税务报告,大大减轻你的记账负担。

3. 持续

学习与关注法规更新:加密货币法规日新月异,自己也要保持敏锐触角,定期参加研讨会、

阅读相关资讯,确保自己的知识库与时俱进。记住,“懂法者得自由”,在加密货币的世界里更是如此!

小编建议一下,处理Sats在税务与会计中的问题,就像驾驭一匹特立独行的骏马——既要了解并遵循规则,又要灵活应对变化。希望这篇指南能助你在加密货币的海洋中游刃有余,让每一个辛勤赚来的Sats都成为推动你财富增长的稳健动力,而非惹麻烦的“烫手山芋”。冲吧,加密勇士们,未来的财富密码,就在你们的掌握之中!

相关攻略

相关攻略

近期热点

近期热点

最新攻略

最新攻略